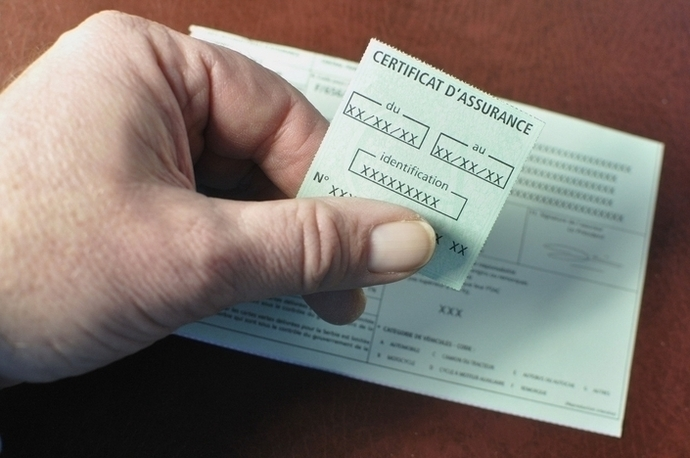

L’apposition de la vignette verte d’assurance au coin du pare-brise ne sera plus obligatoire à partir du 1er avril, et c’est une très bonne nouvelle.

Dans 19 jours, vous pourrez enlever du pare-brise cette vilaine vignette d’assurance et ôter de la pochette de papiers l’attestation qui l’accompagne. Si l’assurance d’un véhicule reste bien sûr absolument obligatoire, la réalité de celle-ci sera désormais contrôlée par les forces de l’ordre via le fichiers des véhicules assurés (le FVA, accessible à tous), auquel les compagnies doivent déclarer toute nouvelle souscription ou information relative à la modification d’un contrat auto, qu’il s’agisse d’une modification ou d’une résiliation, et ce dans un délai de 72 heures.

Les avantages de cette réforme sont nombreux : simplification des démarches, fiabilité des informations mises à jour, et gain écologique indéniable puisque 50 millions d’attestations ne seront plus imprimées (et postées) chaque année. De plus, et aussi contre-intuitif que cela paraisse, cette mesure va permettre de lutter contre le fléau de la non-assurance automobile, laquelle concernerait 680 000 véhicules selon les estimations de la Sécurité routière.

« L’attestation et le certificat d’assurance étaient auparavant envoyés au propriétaire du véhicule à la souscription du contrat puis à chaque avis d’échéance. Or le contrat pouvait être résilié en cours d’année ; l’attestation et le certificat ne reflétaient donc plus la situation assurantielle réelle du véhicule », explique France Assureurs. « De plus, de fausses attestations et certificats pouvaient être réalisées facilement. »

Accident responsable sans assurance = endettement possible à vie

Or, une étude publiée par le néo-assureur Leocare à l’automne 2023 avait mis en évidence le fait que 69% des Français jugeaient trop onéreuse leur assurance auto, et que 28% envisageaient même l’idée de s’en passer purement et simplement. Il s’agit d’une tendance de fond, puisque la Sécurité routière rappelle qu’en 2022, « le coût de la non-assurance s’élevait à 107 M € : il s’agit du montant versé aux victimes de conducteurs non-assurés par le Fonds de garantie des assurances obligatoires (FGAO), en augmentation de 24 % entre 2017 et 2022. »

En agissant de la sorte, les contrevenants s’exposent à des conséquences absolument dramatiques. On ne parle pas de l’amende forfaitaire de 750 € encourue en cas de contrôle, trop peu dissuasive, mais des suites possibles en cas d’accident engageant leur responsabilité. Si le Fonds de garantie des assurances obligatoires (FGAO) prend bien à son compte les conséquences du tort causé à autrui, c’est pour mieux se retourner ensuite contre le conducteur non assuré, lequel s’expose tout bonnement à la ruine. Celui-ci devra en effet régler le montant des préjudices corporels et matériels, majorés de 10% au profit du Fonds de garantie qui aura avancé les frais. Cela peut signifier un remboursement à vie au profit de la victime. Et France assureurs de rappeler qu’en 2022, quelques 8 443 blessés et les proches de 157 personnes décédées ont été indemnisés par le FGAO en raison de la non-assurance du conducteur responsable de l’accident.